これから高配当日本株投資を粘り強く続けていくにあたり、守っていかなければならない原理原則と考えていることがある。以下に記した2つだ。

・継続的な資金投入(収入の最大化と支出の最適化)

・保有銘柄の事業成長(増配の維持)

私は以後、この2つに注力しなくてはいけない。逆に言うと、この2つだけでよい。感動的なのは、この約束事に日々の株価の動きは関係ないことだ。保有銘柄の事業成長はいずれ株価に反映されるはずだが、短期の株価は上下する。でも、気にしなくていい。日々の株価を気にせず事業成長の確認だけでよいのであれば、負担感は2分の1である。そして原理原則の半分は「継続的な資金投入」なのだから、株に関する心配事は4分の1とも言えるのではないだろうか。

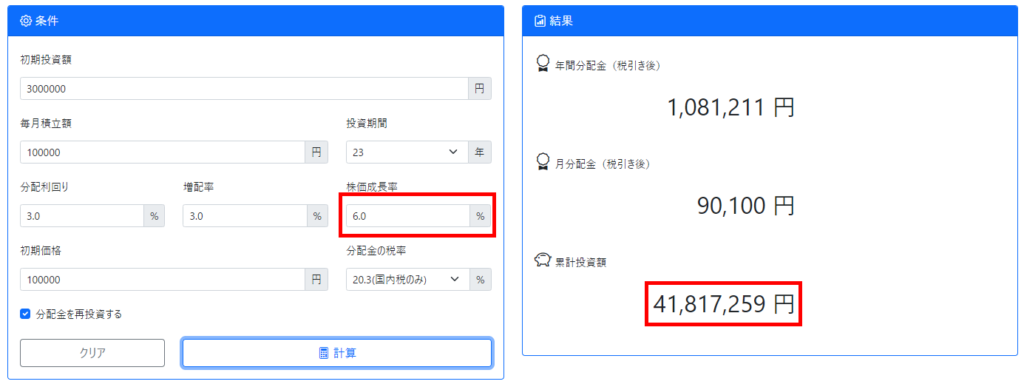

そう、この手法では投資先選定に並んで「継続的な資金投入」が重要である。私は毎月10万円の投入を計画することにした。貯蓄ペースからするともう少しいけそうな気もするので、余裕をもったペースだ。そして、持ち出しの資金投入と両輪となってもらうのが配当金の再投資。高配当株で得られる配当金は全て高配当株の購入にまわす。では、この2つの元手がいくらになるのか、できるのか?計算にあたってはネット上の計算ツールを参考にさせてもらった。

【米国高配当ETF】増配率・株価成長率を考慮した分配金シミュレーションツールhttps://omae3.com/bunpaitool/

試算は今年42歳、定年予定65歳までの23年間で行った。結果は以下の通り。23年後の持ち出し総額が30,600千円に対して、総投資額(持ち出し+配当金再投資)は44,247千円。年間分配金は1,470千円、月分配金にすると122千円。「月に10万円もらえたら年金と合わせて暮らしていけるかな」とざっくり考えているので、試算結果には満足である。

最後に。色々とシミュレーションツールに数字を入れてみて気付かされたのだが、株価成長率を高く設定し増配率を動かさない場合、リターンは小さくなるのだ。増配率より株価上昇率が高いと購入できる株が減るだけなので道理なのだが、投資手法によっては株価が上がって嬉しくないことがあるのだとは、新鮮な思いである。ただ、自分の銘柄選定力ではいらぬ心配ではないかと、少し悲しい気持ちにもなるのだった。

追伸:シミュレーションツール、大変参考になりました。作成者様、ありがとうございました。